Następca WIBORU na horyzoncie. Czy WIRON ulży kredytobiorcom?

Wraz z początkiem 2023 roku na polskim rynku finansowym rozpoczął się kolejny etap prac mających na celu zastąpienie WIBOR oraz WIBID nowym indeksem. Według zapowiedzi już za niecałe dwa lata najbardziej popularny wskaźnik referencyjny w polskiej gospodarce odejdzie w zapomnienie. Czy opracowany w czasie rekordowo wysokich stóp procentowych WIRON „zdąży” obniżyć odsetki od zaciągniętych kredytów, poprawiając przy tym ogólną transparentność na rynku długu?

Podstawowym wskaźnikiem determinującym wysokość rat kredytów ze zmiennym oprocentowaniem jest od wielu lat WIBOR (Warsaw Interbank Offer Rate), który odpowiada wysokości oprocentowania pożyczek na polskim rynku międzybankowym. Codziennie w dni robocze odbywa się tzw. fixing, podczas którego banki, będące uczestnikami panelu WIBOR, określają po jakiej stopie są skłonne pożyczać sobie wzajemnie pieniądze. Kwotowania dotyczą depozytów składanych na różne terminy, wśród których najpopularniejsze to O/N (overnight – pożyczka tego samego dnia i zwrot w dniu kolejnym), a także 3M i 6M (oprocentowanie depozytu terminowego złożonego 2 dni po zawarciu transakcji na okres 3 i 6 miesięcy). Spośród zebranych na dany termin propozycji odrzucane są wartości skrajne, a z pozostałych wyliczana jest prosta średnia arytmetyczna, będąca finalnym wskaźnikiem na dany dzień. Warto wiedzieć, że choć wskaźniki są wyliczane codziennie, to aktualizacja wysokości oprocentowania kredytów następuje najczęściej w trybie 3- lub 6-miesięcznym, natomiast sam moment aktualizacji wynika z indywidualnych warunków umowy kredytowej oraz przygotowanego harmonogramu.

Podstawy metodologiczne WIBOR-u

Analizując podstawowe zasady wyznaczania WIBOR-u należy stwierdzić, że wskaźnik ten daje pewne wyobrażenie na temat kosztu pieniądza w gospodarce. Niestety, szczególnie dla transakcji terminowych jest to wyobrażenie bardziej teoretyczne niż praktyczne. Art. 11 rozporządzenia BMR1 stanowi, że do wyliczenia wskaźnika referencyjnego powinny być brane pod uwagę dane z rzeczywiście zawartych na rynku transakcji. Tylko w przypadku trudności w pozyskaniu takich parametrów administrator wskaźnika (w Polsce jest nim GPW Benchmark S.A.) może wyjątkowo przyjąć do wyliczeń dane szacunkowe uwzględniające na przykład przyszły poziom stóp procentowych NBP. Problem w tym, że faktycznie zawierane transakcje terminowe pomiędzy polskimi bankami należą do rzadkości. Jeśli już zostaną zawarte, to najczęściej nie są one brane pod uwagę przy fixingu, ze względu na zbyt mały wolumen i niską reprezentatywność. O skali tego zjawiska niech świadczy fakt, że nawet w oficjalnych opracowaniach teoretycznych, które są wykorzystywane w publicznym dyskursie, używane są określenia: oferta, szacunek, oczekiwania, podczas gdy wedle przyjętych regulacji takie postępowanie może być stosowane tylko awaryjnie. Znikomy wolumen tego typu transakcji na rynku międzybankowym spowodowany jest głównie wieloletnim funkcjonowaniem polskiej gospodarki w środowisku niskich stóp procentowych. W takich warunkach nasz sektor bankowy cechował się nadpłynnością środków pieniężnych, więc wzajemne pożyczenie środków nie było ekonomicznie uzasadnione.

Wątpliwości budzi również skład panelistów uprawnionych do przekazywania kwotowań. Obecnie uczestnikami codziennego fixingu jest 9 największych banków komercyjnych oraz Bank Gospodarstwa Krajowego. Ograniczone grono podmiotów kształtujących WIBOR, problemy z uzyskaniem reprezentatywnych danych wejściowych, a tym samym konieczność częstego oparcia wyliczeń na szacunkach i prognozach stwarzających pole do manipulacji powodują, że obecnie wskaźnik ten jest strukturalnie niedopasowany do rynku, w którym ma zastosowanie. Znajdujemy się bowiem w sytuacji, gdzie w większości hipotetyczne warunki transakcji terminowych na ograniczonym rynku międzybankowym kształtują wysokość oprocentowania praktycznie wszystkich rodzajów kredytów.

Nowy wskaźnik na ratunek

Potrzebę stworzenia bardziej adekwatnego wskaźnika kształtującego koszt pieniądza na rynku długu sygnalizował już od kilku lat polski regulator finansowy za pośrednictwem GPW Benchmark S.A. Opracowania audytorskie wskazywały na liczne braki w dopasowaniu metodologii wyliczeń WIBOR oraz WIBID do standardów rozporządzania BMR. Temat zdobył szczególny rozgłos w okresie stale rosnących stóp procentowych, które oznaczały dla kredytobiorców drastyczne podwyżki wysokości rat. W lipcu 2022 roku działalność rozpoczęła Narodowa Grupa Robocza ds. reformy wskaźników referencyjnych (NGR). Efektem prac jest wskaźnik WIRON (Warsaw Interest Rate Overnight), który eliminuje główne błędy swojego poprzednika. Podstawy metodologiczne nowego wskaźnika to2:

→ transakcyjny charakter – do wyliczeń stosuje się tylko faktycznie zawarte transakcje O/N, co jednoznacznie wskazuje na odwoływanie się do przeszłości, a nie przyszłych oczekiwań,

→ nowa definicja miejsca kwotowań – rynkiem referencyjnym, będącym przedmiotem pomiaru WIRON, jest hurtowy rynek pieniężny w zakresie transakcji depozytowych O/N,

→ rozszerzenie katalogu instytucji biorących udział w kształtowaniu nowego wskaźnika – podmiotami przekazującymi dane na rynku referencyjnym mogą być instytucje kredytowe, instytucje finansowe oraz duże przedsiębiorstwa,

→ zastąpienie terminowych odmian wskaźnika tzw. Rodziną Indeksów Składanych: WIRON 1M Stopa Składana, WIRON 3M Stopa Składana, WIRON 6M Stopa Składana, WIRON Indeks Jednopodstawowy – wskaźniki są liczone na podstawie procentu składanego wskaźników podstawowych, publikowanych w okresie odpowiadającym danej Rodzinie (miesiąc, trzy lub sześć wstecz oraz od konkretnego dnia w przypadku indeksu jednopodstawowego).

WIRON vs WIBOR – co mówi historia?

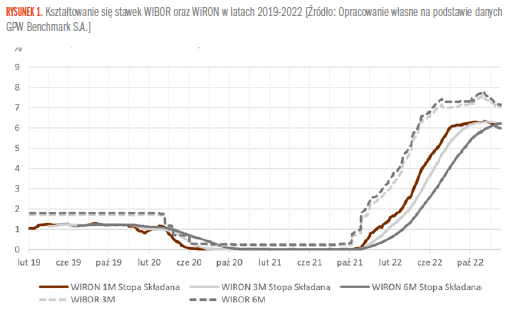

Skoro nowy wskaźnik „patrzy wstecz”, a nie wybiega z oczekiwaniami w przyszłość, to uprawnione jest twierdzenie, że w okresie rosnących kosztów obsługi długu powinien on, co do zasady, przyjmować wartości niższe niż WIBOR. Dodatkową zmianą przemawiającą za tym argumentem jest szersze grono uczestników rynku kwotowań, które lepiej oddaje bieżące realia gospodarcze. Pod koniec ubiegłego roku dokonano przeliczenia danych transakcyjnych będących w posiadaniu GPW Benchmark S.A. na potrzeby wyznaczenia historycznych wartości indeksu WIRON. Dane zostały zweryfikowane i przekazane przez banki na podstawie przeszłych transakcji O/N zawieranych z instytucjami dopuszczonymi do nowego rynku. Powyżej zaprezentowano kształtowanie się WIRON 3M Stopa Składana oraz WIRON 6M Stopa Składana na tle odpowiadających indeksów WIBOR w latach 2019–2022.

Jak widać, w okresie gwałtownego wzrostu stóp procentowych, wskaźnik WIRON rósł istotnie wolniej. Różnica pomiędzy WIRON 3M a WIBOR 3M wyniosła w skrajnym momencie 3,4 pp., a dla wariantów sześciomiesięcznych nawet 4,5 pp. Najwyższe amplitudy kwotowań obydwu wskaźników występowały szczególnie w pierwszej połowie roku 2022, gdy nastroje na rynku jednoznacznie wskazywały na kontynuację trendu podnoszenia stóp przez Narodowy Bank Polski. Fakt ten nie tylko utrzymywał oczekiwania wzrostu terminowych stóp WIBOR, ale również coraz bardziej oddalał je od wartości WIRON, który w swych wyliczeniach bazował na danych historycznych.

Wykres potwierdza również założenia co do kształtowania się WIRON-u w czasach stabilnych stóp procentowych (październik 2020–październik 2021). W tym okresie oba wskaźniki utrzymywały się na niezmienionych poziomach, jednak WIRON nadal był nieco niższy od WIBOR-u. Dlaczego? Ponieważ WIBOR w swych terminowych odmianach uwzględnia pewny poziom premii za ryzyko z tytułu pożyczki środków na dłuższy okres. WIRON natomiast jako wyznacznik kosztu pieniądza w transakcjach O/N pomiędzy uznanymi instytucjami finansowymi ma za zadanie pokazać pewien poziom stopy wolnej od ryzyka (lub najbliższe wyobrażenie dla tej teoretycznej wartości).

Warto również zwrócić uwagę na fakt, że krzywe WIRON są wygładzone, a ich przebieg jest bardziej płynny i nie podlega znaczącym odchyleniom w krótkich odstępach czasu. To zasługa metody procentu składanego, która dla budowania Stóp Składanych przyjmuje bardziej liniowy charakter aniżeli kwotowania WIBOR. Z pewnością jest to kolejny pozytywny aspekt zmian, przyczyniający się do stabilizacji krzywych terminowych w perspektywie krótko- i średnioterminowej.

Co pokaże przyszłość?

Aktualne doniesienia z rynków finansowych dają solidne podstawy do stwierdzenia, że obecnie jesteśmy w „punkcie przegięcia” i w perspektywie najbliższego roku NBP rozpocznie etap obniżania stóp procentowych. W tym okresie WIRON będzie zachowywał się dokładnie odwrotnie niż w ostatnich kilkunastu miesiącach. Jeżeli przyjąć, że nowy wskaźnik patrzy wstecz, a WIBOR w przód, to oczekiwania spadku stóp procentowych będą działać na WIBOR wyprzedzająco, a tym samym potęgować jego spadek. Zatem już niebawem możemy być świadkami przecięcia krzywych i szybszego spadku kwotowań wskaźników terminowych, ponieważ właśnie taka jest ich natura. Tymczasem WIRON rozpocznie spadek, ale nieco później i dużo łagodniej, gdyż do jego kształtowania będą wykorzystywane przeszłe dane transakcyjne. Wszystko zależy zatem od dynamiki zjawisk gospodarczych na rynku. Jeśli spadek będzie długotrwały i powolny, różnica w oprocentowaniu obu wskaźników będzie utrzymywać się na zbliżonym poziomie, lecz tym razem na korzyść WIBOR-u (patrząc względem kredytobiorców). Jeśli obniżki stóp będą miały gwałtowny charakter, to bardzo prawdopodobne, że różnice w kwotowaniach mogą się powiększać. W miarę zbliżania się do poziomów stabilizujących polską gospodarkę WIRON zacznie redukować straty, by w końcu osiągnąć poziomy charakterystyczne dla stopy wolnej od ryzyka.

Zrozumienie zasad kształtowania WIRON-u w relacji do WIBOR-u jest fundamentem w ocenie efektywności nowego wskaźnika. Podstawą jego metodologii jest bowiem możliwie najlepsze odzwierciedlenie kosztu pieniądza na tle panujących w danym momencie warunków gospodarczych, a nie redukcja zobowiązań kredytowych w każdej fazie cyklu koniunkturalnego. Potwierdzeniem tych słów są ostatnie rekomendacje w zakresie stosowania stopy składanej WIRON 1M (czerwona krzywa na wykresie) dla kredytów hipotecznych oraz konsumenckich klienta indywidualnego, co sugeruje, że już niebawem czeka nas częstsza aktualizacja harmonogramów spłaty rat.

Komitet Sterujący Narodowej Grupy Roboczej ds. reformy wskaźników referencyjnych zaakceptował Mapę Drogową procesu zastąpienia wskaźników referencyjnych WIBOR i WIBID przez indeks WIRON. W planach na ten rok jest zapewnienie stopniowego wprowadzania nowo wybranego wskaźnika referencyjnego do umów i instrumentów finansowych. Podstawy metodologiczno-prawne zostały opracowane i zatwierdzone. WIRON jest już w pełni dostępny i możliwy do stosowania równolegle z kredytami opartymi na WIBOR dla spółek kapitałowych. W 2024 roku WIRON ma być standardem w umowach kredytów konsumenckich oraz hipotecznych, równocześnie rynek referencyjny ma osiągnąć pełną płynność. Natomiast w roku 2025 oczekuje się powszechnego stosowania WIRON-u na rynku długu. Umowy kredytowe oparte na starych wskaźnikach mają zostać odpowiednio skonwertowane według tzw. spreadu korygującego, którego zasady opisze dopiero w specjalnym rozporządzeniu Ministerstwo Finansów. Po przeprowadzeniu powszechnej konwersji planowane jest zaprzestanie publikacji WIBOR i WIBID wraz z ostatecznym wyłączeniem starego systemu fixingu3.

Jak zatem będzie kształtować się sytuacja kredytobiorców w perspektywie 1-2 lat? Wszystko zależy nadal od czynników ekonomicznych. Jednak abstrahując od tego, co przyniesie jutro, z pewnością będzie ona bardziej sprawiedliwa i dopasowana do bieżących warunków rynkowych.

Przypisy / Źródła

1. Rozporządzenie Parlamentu Europejskiego i Rady (UE) 2016/1011 z dnia 8 czerwca 2016 r. w sprawie indeksów stosowanych jako wskaźniki referencyjne w instrumentach finansowych i umowach finansowych lub do pomiaru wyników funduszy inwestycyjnych i zmieniające dyrektywy 2008/48/WE i 2014/17/UE oraz rozporządzenie (UE) nr 596/2014

2. Regulamin Indeksu Stopy Procentowej WIRON [GPW Benchmark S.A.]

3. Oczekiwana Mapa Drogowa procesu zastąpienia wskaźników referencyjnych WIBOR i WIBID przez indeks WIRON [www.knf.gov.pl]