Rola „wsadu inwestycyjnego” oraz zasady prawidłowego wykonania modelu inwestycyjnego

Zdaję sobie sprawę, że dla większości czytelników opisywany obszar zagadnień jest doskonale znany, ale warto w chwili wolnego czasu, przy dobrej kawie przypomnieć sobie pewne kwestie związane z wykonaniem modeli inwestycyjnych.

Jeżeli będziemy chcieli zbadać w analizie ryzyka zmienne, które są na poziomie technologicznym, to wsad do modelu musi zawierać osobno część technologiczną i część finansową, a wsad do modelu finansowego będzie stanowił bufor pomiędzy założeniami, które są niezbędne do wykonania obliczeń technologicznych, a projekcją raportów finansowych i w konsekwencji wynikami końcowymi z analizy.

Przykładem na tego typu wsad inwestycyjny może być przygotowywana przeze mnie kilka lat temu analiza projektu inwestycyjnego budowy biogazowni rolniczej, gdzie bazą do oszacowania ilości energii elektrycznej i ciepła wyprodukowanego w kogeneracji jest zawarta w substratach (odpadach organicznych będących paliwem pierwotnym do biogazowni) energia chemiczna. W analizie wrażliwości dla projektu okazało się, że po przychodach ze sprzedaży energii elektrycznej i ciepła to właśnie zawartość energii chemicznej zawartej w kiszonce kukurydzy (zawartość suchej masy organicznej odpowiadającej za jakość energetyczną substratu), która była podstawowym substratem, stanowiła drugą co do wrażliwości zmienną projektu.

Dane i informacje, które powinny się znaleźć we wsadzie inwestycyjnym:

- dane technologiczne do oszacowania wolumenu produktu, stanowiącego przedmiot sprzedaży;

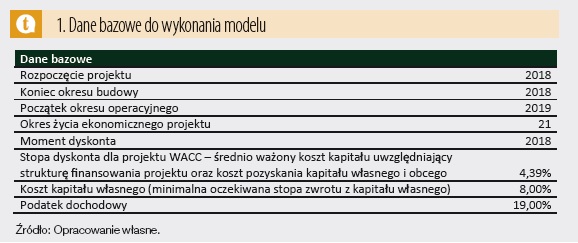

- dane bazowe do wykonania modelu;

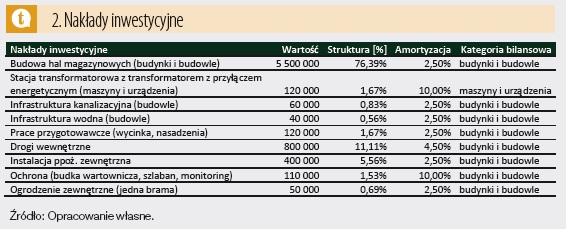

- harmonogram rzeczowo-finansowy dla nakładów inwestycyjnych;

- zagregowane1 pozycje nakładów inwestycyjnych (w kategoriach bilansowych) z podanymi stawkami amortyzacji podatkowej i bilansowej (bardziej istotnej z punktu widzenia inwestora);

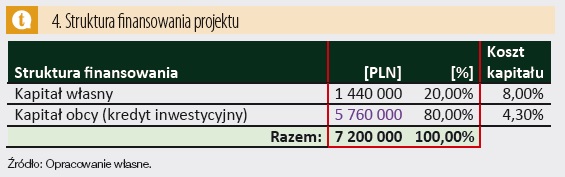

- struktura finansowania projektu z podanymi kosztami pozyskania poszczególnych pozycji kapitału własnego i obcego;

- parametry do wykonania projekcji finansowania inwestycji kapitałem obcym (np. kredytem inwestycyjnym);

- dane i informacje do wykonania projekcji przychodów operacyjnych;

- dane i informacje do wykonania projekcji kosztów zmiennych;

- dane i informacje do wykonania projekcji kosztów stałych;

- dane i informacje do wykonania projekcji kapitału obrotowego;

- zdefiniowanie wszystkich kluczowych zmiennych projektu, które będą przedmiotem do wykonania analizy wrażliwości oraz obliczenia progów rentowności (dla NPV = 0) oraz wykonania, o ile zachodzi taka potrzeba, pełnej analizy ryzyka (wykonywanej najczęściej metodą Monte Carlo);

- inne niezbędne dane i informacje, które są istotne ze względu na specyfikę projektu.

Przykłady danych i informacji

Proste przykłady danych i informacji, które wymieniłem, są przedstawione w tabelach. Zaczerpnąłem je z przykładu, który był wykonywany w ramach webinarium pod nazwą „Analiza rentowności i ryzyka projektów inwestycyjnych w nieruchomości komercyjne”, są więc one w dużym stopniu uproszczone.

Dodatkowo powinno się pozyskać i wykazać wszystkie pozostałe koszty związane z finansowaniem projektu długiem.

Wykorzystałeś swój limit bezpłatnych treści

Pozostałe 64% artykułu dostępne jest dla zalogowanych użytkowników portalu. Zaloguj się, wybierz plan abonamentowy albo kup dostęp do artykułu/dokumentu.

Zaloguj się

Zaloguj się